投資をする上では欠かせない「生活防衛資金」について、その考え方と金額目安、実際に私も使っているおすすめの預け先をご紹介します。

我が家は子供2人を育てる4人家族なので、4人家族の生活防衛資金のリアルな金額についてもまとめました。

投資をしていないご家庭でも、用意しておくと心の安心につながりますよ。

目次

生活防衛資金とは?

「生活防衛資金」とは、投資や仕事、自身に万が一何かがあっても生活に困らないようにするために別で分けて貯蓄しておくお金のことです。

日本では木村剛さんの投資戦略の発想法―ゆっくり確実に金持ちになろうという本の中でこの言葉が使われたのをきっかけに、広まったとされているようですね。

投資戦略の発想法 ゆっくり確実に金持ちになろう /講談社/木村剛

ただしこの言葉は木村剛さんが考案されたわけではなく、ウェルス・マネジメント―FPのための資産最適運用の実践ガイドという本が種本になっている、とトウシルの動画で山崎元さんが解説されていました。

この本はアメリカの富裕層向けのプライベートバンカーの方が書いた本で、

2年分の生活費を取り分けて元本が保証されているような商品で管理しておくことで安心して資産運用に取り組むことが出来る

という内容が書かれています。

興味のある方は読んでみてください。

ここに1つ「生活防衛資金は生活費の2年分」という答えが出ていますが、詳しく掘り下げてみたいと思います。

生活防衛資金を作る理由

そもそもなぜ生活防衛資金が必要なのでしょうか?

我が家も生活防衛資金を作っていますが、その理由は「安心して家族4人生活をするため」です。

我が家は夫婦で自営業です。

さらに投資も積極的に行っています。

つまり明日仕事がなくなるかもしれないし、資産の内何割かを占めるリスク資産は明日には半値になってしまう可能性も十分あるということです。

ですが何があっても子供たちの生活を守っていかなくてはなりません。

そこで重要になってくるのが「生活防衛資金」や「無リスク資産」です。

これらは投資に何かあった際や仕事・収入面に何かあった場合にも、家族が安心できる暮らしを支え・守ってくれるお金です。

いわば「守りの資産」ですね。

増えなくてもいいから、減らさないお金という立ち位置です。

これは何も投資をしている人に限った話ではなく、投資をしていない方でも作っておくことで自分に何かあった際に安心して暮らせる期間を作ることが出来るのでおすすめですよ。

あるのとないのとでは、日々の心の安心感が全く違います。

例えば全く貯蓄がなかったとしたら、急に仕事がなくなった場合困りますよね。

1年分の生活費がプールしてあれば、1年間はのんびり暮らしながらゆっくり次の仕事を探すことも可能です。

では具体的にどれくらいの金額が目安になるのか、ご紹介しますね。

4人家族の生活防衛資金の目安

決め方はリスク許容度・各家庭によって異なる

大前提として、生活防衛資金は各家庭の家族構成や職種・リスク許容度によって大きく異なります。

リスク許容度とはあなたがどれくらいのリスクを取ることが出来るのか、という目安になるものです。

私は生活防衛資金との関係性は以下のように考えています。

| リスク許容度 | 生活防衛資金 |

| 高い (積極的にリスクを取れる) |

最低限でもOK |

| 低い (リスクはあまり取れない) |

多くすると安心 |

リスク許容度が高ければ生活防衛資金は最低限も大丈夫ですが、許容度が低ければ多くした方が安心、ということですね。

メモ

この他にもリスク資産と無リスク資産との割合やポートフォリオのアセットアロケーションなど、考慮すべき点はいくつかあると思いますがここでは一例として分かりやすく上記のように考えています。

具体的には

- 年齢

- 既婚か未婚か

- 子供はいるか

- 仕事の雇用形態

- 年収

- 現在の資産

- 持ち家か借家か

- ローン(負債)はあるか

などによって決めることが出来ます。

簡単にリスク許容度を計算できるサイトもいくつかあるので、ご紹介しますね。

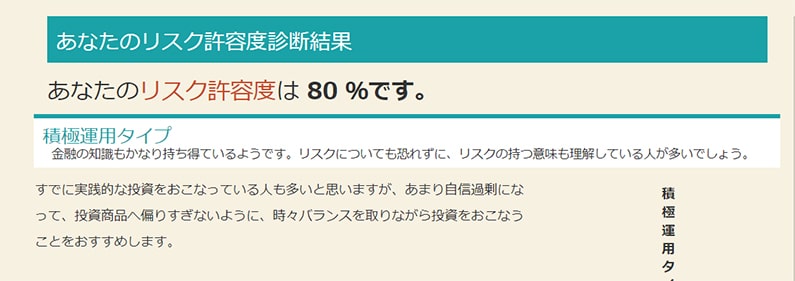

1つ目は全国銀行協会が行っているリスク診断テストです。

※全国銀行協会 リスク許容度テストより引用

これによると私のリスク許容度は80%でした。

(数値が高いほどリスクを取れるという意味です。)

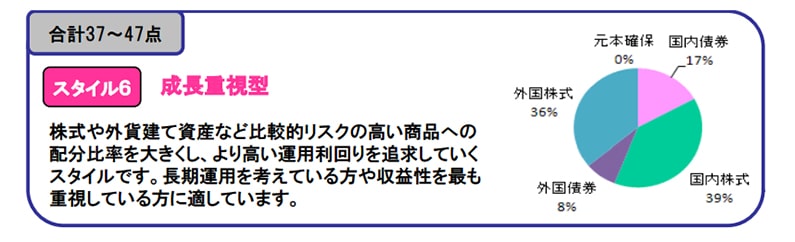

2つ目はウェルスナビの診断で、ポートフォリオのサンプルも見ることが出来ます。

※ウェルスナビ 無料診断より引用

これによると私は5/5という結果でした。

3つ目は明治安田生命の診断シートです。

※自分で計算する必要がありますが、簡単にできます。

※明治安田生命リスク許容度診断シートより引用

私は47点、成長重視型でした。

いかがだったでしょうか?

これらの診断結果はあくまでも目安であり、各個人の考え方によって振れ幅はあっていいと思います。

例えば私はこれらの診断テストではリスク許容度高めとして出るのですが、

- 自営業

- 子供がいる

- 夫婦でセミリタイア済み

なので診断結果よりリスク許容度は低めだと考えています。

各家庭の細かい部分まで診断できるテストはないので、自身の家庭の状態を正確に把握し、細かい調整を行うことが大切です。

生活防衛資金の目安

では、肝心の生活防衛資金は具体的にいくらくらいが目安になるのでしょうか。

いくつか例を挙げたいと思います。

| ウェルスマネージメント FPのための資産最適運用の実践ガイド推奨の金額 |

生活費の2年分 |

| 公務員の人・会社員の人 | 生活費の3か月~6か月分 |

| 自営業の人 | 生活費の1年分以上 |

一般的にはこのように言われることが多いと思います。

注意してほしいのは「年収」や「手取り」の数か月分ではなく、「生活費」を軸にして考えるという点です。

収入に関わらず生活費が高い場合は必然的に、必要な防衛資金の額もアップします。

逆に質素倹約な生活を心がけているご家庭は、生活防衛資金の額も少なくなるはずです。

公務員の方や会社員の方はよほど明日仕事がなくなり、お給料がなくなるということはないですよね。

失業保険もありますし、最低3~6か月あればいいというのは分かります。

それに対し、自営業の場合は明日仕事がなくなる可能性もゼロではないので生活費1年間は必要という考え方です。

派遣社員の方や契約社員の方も、仕事と家族構成に合わせて設定すると安心できますよね。

自分の性格・メンタル面も考慮する

他にも自分の性格・メンタル面も考慮して設定するのがおすすめです。

楽観的な人は少なめでもいいかもしれませんし、心配性の人は多めに貯蓄しておくと安心感があるはず。

ちなみに私が大好きな厚切りジェイソンさんは生活費(約500万円)の2年分をプールされているそうです。

私は子供がいるのでこれに加えて、子供1人当たり教育費の1000万円を考慮しています。

このあたりも各御家庭の教育方針などによって変えていい部分だと思います。

使うことが決まっているお金は別で考える

3~5年以内に使うことが決まっているお金も生活防衛資金とは別に無リスク資産で貯金・貯蓄しておくのがおすすめです。

例えば

- 家電の買い替え費用

- 賃貸の更新料

- 分けていない場合は子供の教育費

などですね。

すでにまとまった防衛資金がある場合は防衛資金に含め、支出した分はその都度補填するという考え方もありだと思います。

若いうちは投資と並行しながらでいいかもしれない

まだ年齢が若い場合は貯めてから投資、ではなく、貯めつつ投資でもいいのではないかな?と個人的には思っています。

もちろん最低限は必要だと思いますが、目標額をきっちり貯めてから投資に臨もうと思うとなかなか投資を始められないということにもなりかねませんよね。

なのでイデコや積み立てNISAを活用して少額でも投資をしながら貯蓄もする、というようにバランスを取れば投資のリターンも享受しつつ、安全性も確保できると考えています。

実際に我が家ももう1年分ほど本当はプールしたいのですが、投資をしながら、アセットアロケーションも見ながら無リスク資産を増やすなどして徐々に増やすようにしています。

我が家の最終的な防衛資金の目標は生活費の5年分、1500万円です。

これには理由があり、株価の暴落時に備え歴史から見ても5年ほどあれば株価の回復が期待できると考えるためです。

今はまだ若い事と、資産を増やす段階にあるということなどを考慮して資産形成と共に割合を増やすことにしています。

我が家の生活防衛資金

では、我が家はどれくらいの金額を生活防衛資金にしているかというと非消費支出を含めた生活費の1年分です。

こちらの記事でもご紹介していますが、 こんにちは、ひびといです。 我が家は子供2人を育てる4人家族で月の生活費は約15万円です。 月15万円と聞くと極貧生活に思えるかもしれませんが、いたって幸せで充実した毎日を過ごすことができています。 ...

4人家族で生活費15万円の内訳を紹介【やりくりと節約は必須です】

我が家の月々の生活費は約15万円、非消費支出を含む年間支出は約300万円です。

つまり300万円程度を投資とは別でプールしてあるわけですね。

最近は少し増やしており、生活費の1~2年を目標としています。

ただし、我が家は自営業なので

- 翌年の消費支出分の生活費1年分(180万円)

- 子供たち2人分の教育費

これらは生活防衛資金とは分けて考えて管理しています。

※教育費についてはこちらにまとめています。 こんにちは、ひびといです。 我が家は子供2人を育てながら30代で夫婦でセミリタイアをしました。 そんな我が家は子供たちが10歳になるまでに教育費を貯め終えることを目標に、日々倹約に励んでいます。 我が ...

1000万貯めた我が家の教育費の貯め方【口座使い分け+投資信託も活用しています】

これとは別に

- 小規模共済の積み立て額

- 貯蓄タイプの保険

は無リスク資産として分類していますが、この2つは何といっても流動性が低い!

小規模共済は原則廃業するまでか65歳以降しか解約できませんし、保険も夫が60歳までの貯蓄タイプの保険なので途中で降ろしたいと思うと返戻金は割安になってしまいます。

生活防衛資金はあくまでも何かあったときに生活を成り立たせるために必要なお金なので

- 流動性が高く

- すぐに現金化できる無リスク資産

に限って置き場所を決めるようにしています。

生活防衛資金の預け先はどこがいいの?

- 流動性が高く

- すぐに現金化でき

- かつ無リスク資産

な預け先とは、どこになるでしょうか。

私は

- 定期預金

- 個人向け国債

この2つで預けています。

普通預金ではなく定期預金

私は生活防衛資金のほとんどはネット銀行の定期預金に預けています。

理由は

- 流動性が高く便利

- 即日換金が可能

- 元本割れしない

という理由です。

楽天銀行の場合は楽天証券と連携させることでマネーブリッジという普通預金の金利が0.1%になるサービスがあるのですが、普通預金だと使ってしまうため低金利でも定期預金に預けるようにしています。

定期であれば「解約しよう!」と思わなければすぐに現金化できませんし、解約するのに少し手間もかかります。

その手間が「現金化したい!」という気持ちのクールダウンに役立つので、低金利であってもあえて定期預金に預けるようにしています。

生活防衛資金は守りのお金なので、増やすことが目的ではありません。

そのため増えなくてもいいから確実に減らない資産として、システムとしても、自分の心理面でも無リスクの資産に預けるように心がけています。

個人向け国債も選択肢の1つ

もう1つ私が預け先に選んでいるのが「個人向け国債」です。

これは最近のネット銀行の定期預金が低金利すぎて、ネット銀行よりも金利がいい時は個人向け国債を選んでいるためです。

メリットとしては

- 元本が保証されている

- 注意点はあるものの、保険などよりは流動性がはるかに高い

- ネット銀行よりも金利がいい時がある

- 金額によってはキャンペーンでキャッシュバックを受けられる時がある

- 解約が少し手間なので、安易に使う恐れがない

という点です。

我が家は

- 翌年1年分の消費支出の生活費はまた別でプールしてある

- 定期預金もある程度まとまったお金を預けてある

- 少しでも金利のいいところに預けたい

- 個人向け国債のキャンペーンも活用したい

という点から個人向け国債を選ぶこともありますが、基本的に銀行預金は1人1金融機関当たり1000万円まではペイオフの対象なので特に理由がない場合や流動性を高く持ちたい場合は定期預金だけで十分だと思います。

個人向け国債はすぐに現金化できる資産ではなく、発行日から(預けてから)約1年間は原則中途解約が出来ません。

また中途解約をする際も3~4営業日以降の支払いとなるため、即日換金できるわけではありません。

その代わり、ネット銀行よりも金利がいい時があるという点と、私が預けているSBI証券の場合は50万円以上であればキャッシュバックキャンペーンとして金額に応じてキャッシュバックを受けられるので定期預金よりお得な時があります。

個人向け国債については別記事でも詳しくまとめているので興味のある方はご覧ください。 安全資産の置き場所としても活用できる「個人向け国債のメリット・デメリット」についてまとめました。 低金利の今はあまりメリットがないように感じる資産の1つですが、活用方法や注意点、おすすめの購入場所も解 ...

個人向け国債のメリット・デメリット【どこで買うのがおすすめ?】

このあたりは生活防衛資金の金額や管理の手間を許容できるかなどでも違いがあると思うので、各御家庭の用途に合わせて選択すればいいと思います。

結論

- 生活防衛費は万が一の時に生活を守るためのお金

- 必要額はリスク許容度・各家庭によって異なる

- 一般的に会社員なら生活費の3~6か月分

- 自営業なら生活費の1年分を確保

- 4人家族のひびとい家は300万~600万、最終的には5年分の1500万円を目安にしている

- 預け先は流動性が高く元本が保証されている定期預金・個人向け国債がおすすめ

以上「生活防衛資金」についてのご紹介でした。

あると心の安心につながるので、投資の有無にかかわらず持っておくのがおすすめですよ。